(原标题:预见2023:《2023年中国汽车传感器行业全景图谱》(附市场现状、竞争格局和发展趋势等))

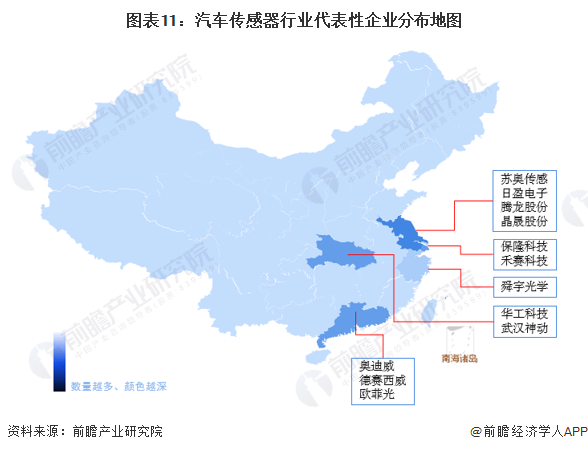

行业主要上市公司:保隆科技(603197);苏奥传感(300507);日盈电子(603286);华工科技(000988);腾龙股份(603158)等

本文核心数据:汽车传感器发展历程;汽车传感器行业相关政策;传统汽车传感器应用规模;车载摄像头市场规模;车载雷达行业规模;汽车传感器行业企业竞争格局等

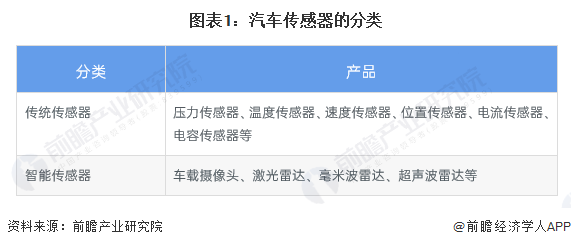

汽车传感器主要指的是汽车测量系统中的前置部件,可以把输入量转变成能够进行测量的数据信号,而且传感器还设计很多科学原理,需要诸多高新科技与学科之间的紧密配合。根据汽车传感器的作用机理和作用不同,可将传感器分为传统传感器和智能传感器。

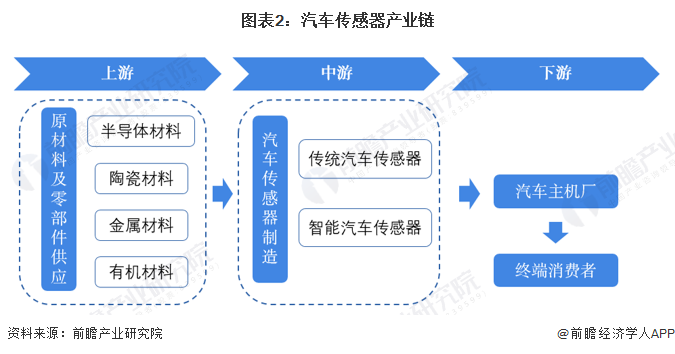

汽车传感器产业链可分为三部分。产业链上游包括新材料、新工艺、新的制造设备等,其中传感器材料主要分为半导体材料、陶瓷材料、金属材料和有机材料四大类。产业链中游的为汽车传感器的制造商,是传感技术的所有者,负责关键基础元件及传感器的研发、生产、销售和维修。产业链下游涉及汽车主机厂,最终随着消费者购买汽车流入市场。

在产业链上游,半导体材料供应商包括江丰电子、阿石创、有研新材、沪硅产业等;陶瓷材料供应商包括道氏材料、风华高科、国瓷材料、万丰电子等;金属材料供应商包括宝钢股份、江西铜业、紫金矿业、铜陵有色等;有机材料供应商有莱特光电、奥莱德、江瀚新材等公司。

在中游传感器制造领域,目前国内代表企业有保隆科技、苏奥传感、日盈电子、华工科技、腾龙汽车、武汉神动、晶晟科技等。

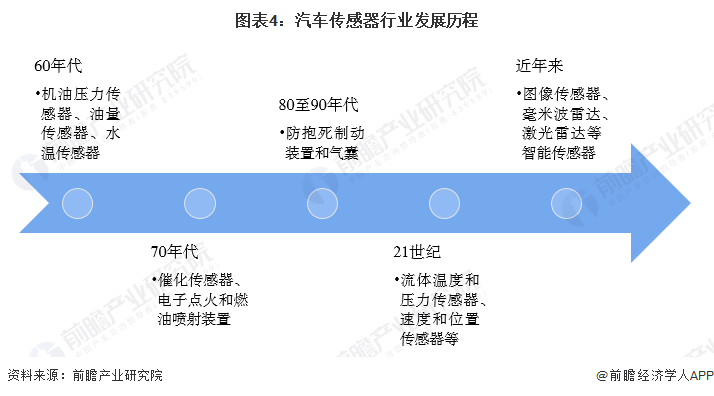

在20世纪60年代,汽车上仅有机油压力传感器、油量传感器和水温传感器等,与仪表或指示灯连接。进入70年代后,为了治理排放问题,增加了一些传感器来帮助控制汽车的动力系统,同期出现的催化转换器、电子点火和燃油喷射装臵需要这些传感器来维持一定的空燃比以控制排放。80至90年代,借助传感器的防抱死制动装臵和气囊等提高了汽车安全性能。

进入21世纪之后,传感器在汽车上的应用愈发广泛。在动力系统中,有用来测定各种流体温度和压力的传感器;有用来确定各部分速度和位置的传感器;还有用于测量发动机负荷、爆震、断火及废气中含氧量的传感器等。近年来,集合计算机技术,对信号具备一定的检测、处理和自适应能力的智能传感器开始广泛应用。

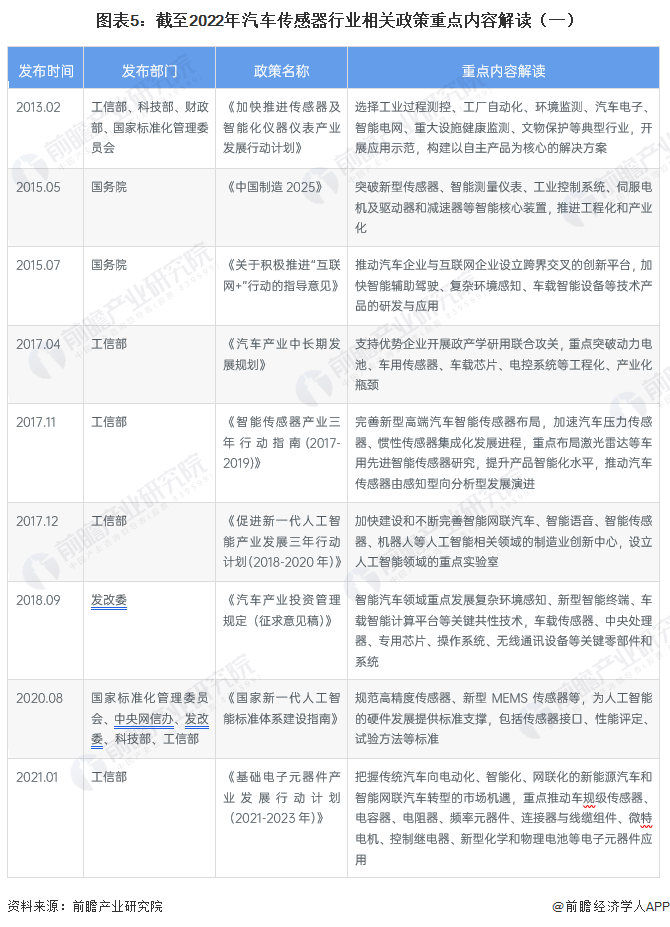

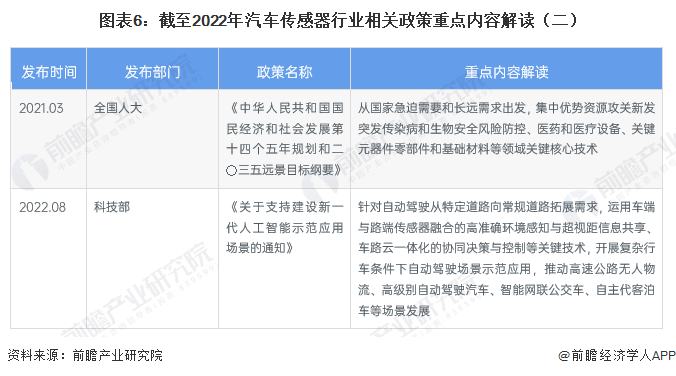

我国对于汽车传感器行业给予了高度重视,为推动行业发展,国务院、国家发改委、工信部、科技部等部门陆续出台相关政策鼓励行业发展。

根据工信部印发的《加快推进传感器及智能化仪器仪表产业发展行动计划》,到2025年,我国传感器及智能化仪器仪表产业整体水平跨入世界先进行列,产业形态实现由“生产型制造”向“服务型制造”的转变,高端产品和服务市场占有率提高到50%以上。

2021年3月,《中华人民共和国国民经济和社会发展第十四个五年规划和二〇三五远景目标纲要》提出,在事关和发展全局的基础核心领域,制定实施战略性科学计划和科学工程。瞄准人工智能、量子信息、集成电路、生命健康、脑科学、生物育种等前沿领域,实施一批具有前能性、战略性的国家重大科技项目。从国家急迫需要和长远需求出发,集中优势资源攻关新发突发传染病和生物安全风险防控、医药和医疗设备、关键元器件零部件和基础材料、油气勘探开发等领域关键核心技术。

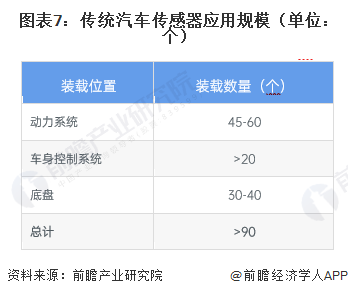

传统汽车传感器一般安装于动力总成、底盘系统等汽车关键部位。一辆中端汽车装配传感器超过90个,其中在动力总成系统中,装45-60个,车身系统中装配超过20个,底盘系统中装配30-40个。由于汽车的行驶环境复杂,气候条件多样,因此要求传感器具有强大的适应能力,能够在-50℃至150℃的环境中正常工作,此外,汽车传感器还需要经受汽车行驶过程中的震动,来自发动机和其他部件的酸、碱性物质的腐蚀。在这样苛刻的条件下,汽车主机厂对汽车传感器的性能、稳定性和耐久性提出较高要求。

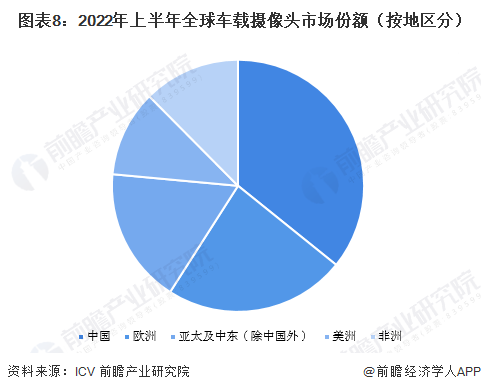

根据ICV Tank数据显示,2022年上半年,全球车载摄像头市场规模约65.5亿美元。中国市场规模达到26.4亿美元,占全球比重40.3%,已成为全球最大的车载摄像头市场;其次为欧洲市场,市场规模约为17.2亿美元,占比四分之一左右。

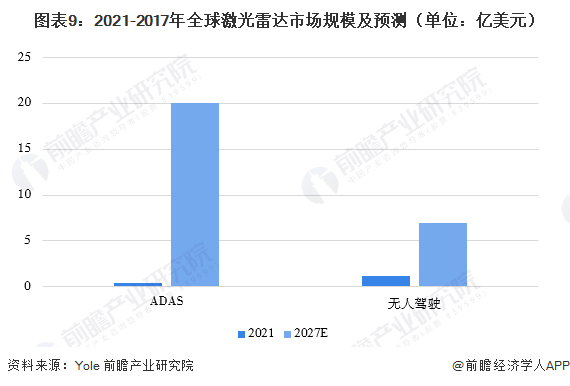

根据Yole数据显示,全球用于汽车与工业领域的激光雷达出货量达30万台,市场规模为21亿美元,较2020年增长了18%,其中无人驾驶市场份额占比6%,ADAS占2%。预计到2027年全球市场规模将增至63亿美元,年均复合增长率22%,其中汽车ADAS领域将迎来飞速增长,市场规模预计从2021年的0.38亿美元增长至2027年的20亿美元。

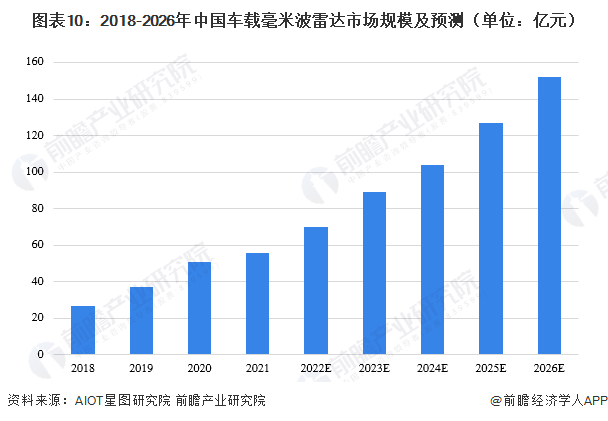

根据AIOT星图研究院初步测算,2022年中国车载毫米波雷达规模在70亿元左右,年复合增长率达到26%,随着市场需求的高频化趋势显现,77GHz产品将逐渐成为市场主流。

从汽车传感器代表性企业分布区域来看,江苏、广东、湖北等省份企业分布较多,其中江苏省包括苏奥传感、日盈电子、腾龙股份等行业龙头。

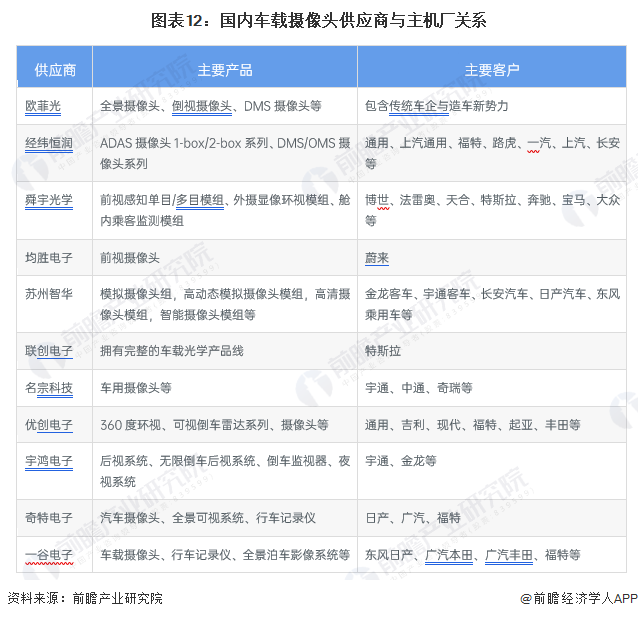

目前国内车载摄像头供应商主要为汽车电子厂商或光学仪器厂商,其业务板块中带有一部分车载摄像头业务。在车载摄像头研发生产环节中,我国发展较快的是车载镜头组,其中舜宇光学是全球最大的车载镜头供应商,客户包括欧洲、美国、日本、韩国及国内传统车企和造车新势力。

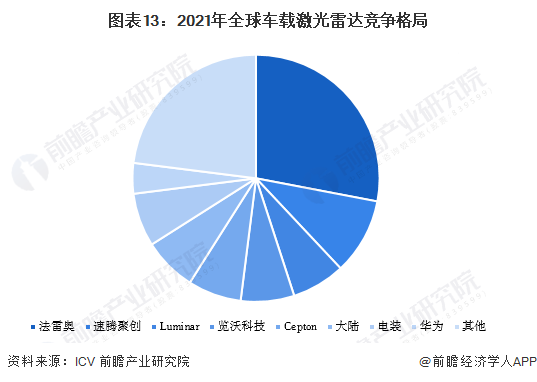

在车载激光雷达行业,欧美企业起步较早,优势明显,目前仍然占据全球市场的70%以上,这主要是机械式激光雷达市场。而以速腾聚创、华为为首的中国企业正在崛起,凭借逐渐缩小的性能差距和较好的成本优势,在固态激光雷达领域取得率先突破,未来极有可能加速提升中国供应商在全球市场的占有率。

根据ICV于2021年的统计,全球激光雷达行业中,法莱奥销售额达到3.3亿美元,位居世界第一,在全球市场占比28%,中国速腾聚创异军突起,占据全球市场的10%,排名世界第二。另外还有览沃科技(大疆)、禾赛科技、图达通、华为等5家中国企业上榜,合计占比达26%。此外,北科天绘、北醒光子、镭神智能、一径科技等企业也有涉足,虽然目前市场份额占比较小,但未来有较大的发展潜力。

毫米波雷达在我国尚处于市场培育期,企业少,融资难,面临较严重的生存危机。我国毫米波雷达创业企业则集中成立于2014-2016年,基本可分为两类:一类是原有汽车供应链企业新组建的产品部门,一类则是创业团队,团队往往具备科研背景、军工背景、或供应商跳槽创业背景。

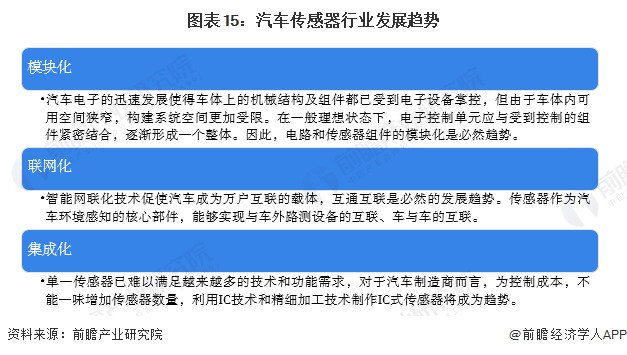

进入21世纪以来,自动驾驶的需求推动了汽车传感器行业的发展,催生了智能感知传感器的爆发,未来汽车传感器将进一步向模块化、联网化、集成化方向发展,成为更强大的将数据信息载体,为自动驾驶技术提供动力和保障。

证券之星估值分析提示铜陵有色盈利能力一般,未来营收成长性较差。综合基本面各维度看,股价偏低。更多

证券之星估值分析提示风华高科盈利能力一般,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示华工科技盈利能力一般,未来营收成长性良好。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示比亚迪盈利能力较差,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示国瓷材料盈利能力良好,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示苏奥传感盈利能力一般,未来营收成长性较差。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示江丰电子盈利能力一般,未来营收成长性较差。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示阿石创盈利能力一般,未来营收成长性一般。综合基本面各维度看,股价偏高。更多

以上内容与证券之星立场无关。证券之星发布此内容的目的在于传播更多信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。

上一篇:2024年智能汽车的现状和发展趋势

下一篇:2024年传感器市场调研与前景预测

- PAGE